建設業にインボイスが与える影響と対応する上での注意点

2023年度から導入が始まったインボイス制度は、事業主が負担する税額に直接影響します。特に、免税事業者との取引が多い事業者には、納税額が多くなってしまう可能性が生まれます。

建設業も例外ではありません。家族や個人で経営をしている職人との取引が多く、税負担に大きく影響することが予測される場合、どのように対応するべきなのかを考えていきましょう。

コラムのポイント

・ インボイスは現状、義務ではありませんが、今後採り入れる事業者が増えていく傾向にあります。

・ 取引先の状況に合わせてインボイス制度を適用するかどうかを決めていく必要があります。

・ 取引先の状況に合わせてインボイス制度を適用するかどうかを決めていく必要があります。

目次

インボイス制度とは?

インボイス制度とは事業者の消費税の取り扱いについての取り決めです。

インボイス(適格請求書)とは

売手が買手に対して、正確な適用税率や消費税額等を伝えるものです。

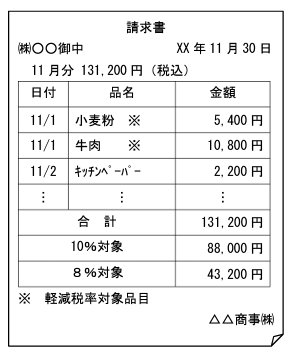

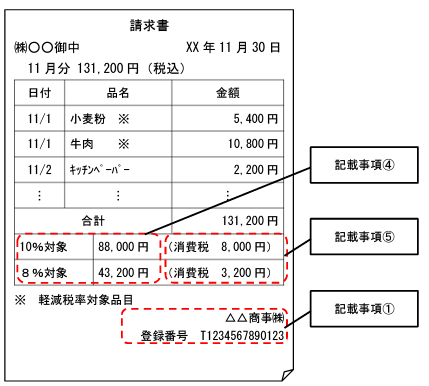

領収書の書き方記載例 インボイス導入前と導入後の比較

上の画像は事業者に対して飲食料品及び日用雑貨の卸売をしている会社がインボイス前に発行してきた請求書の記載例です。

インボイス導入後は記入する必要事項が増えます。

画像出典:国税庁 インボイス制度の概要

記載事項① 登録番号 インボイスの登録事業者には税務署から登録番号が与えられます。

記載事項④ 課税資産の譲渡等の税抜価額、又は税込価額を税率ごとに区分して合計した金額及び適用税率です。 建設業にはこのような税率区分はありません。全て10%です。

記載事項⑤ 税率ごとに区分した消費税額等です。

適格請求書発行事業者と免税事業者の違い

上記①の説明文の中にあるインボイスの登録事業者とは、適格請求書発行事業者を指します。適格請求書発行事業者と免税事業者の違いによって、建設業の事業主の税負担にどのような影響があるのかを確認していきましょう。大きな違いは消費税を支払う義務があるかないかという部分です。

免税事業者

前々年度の課税売上高が1,000万円以下である場合に、消費税の申告や納付を免除される事業者です。取引先に消費税を請求し、消費税込みの売上価格を売上高として、確定申告時に収入として計上します。

適格請求書発行事業者(課税業者)

税務署に国に消費税の申告と納付をすることが義務付けられている事業者です。適格請求書発行事業者になるためには、税務署に登録申請をする必要があります。

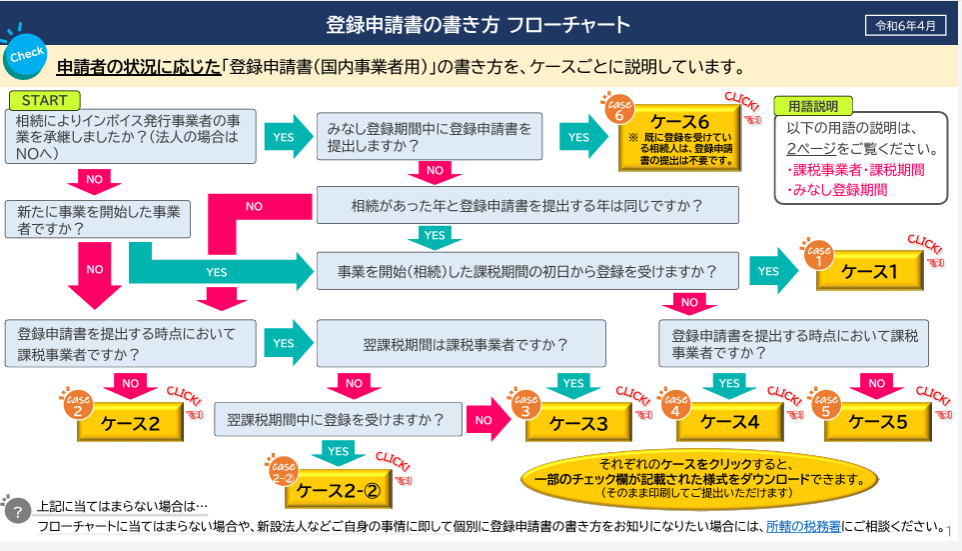

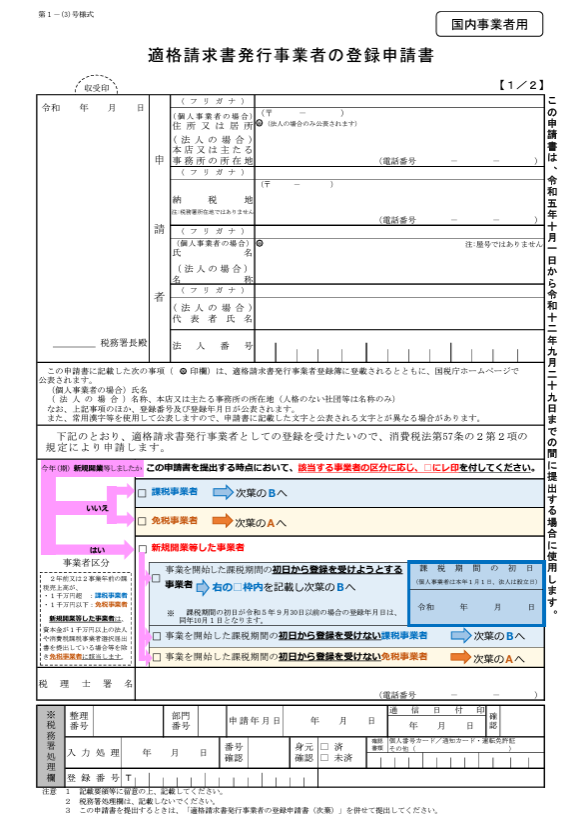

登録申請書の書き方フローチャート

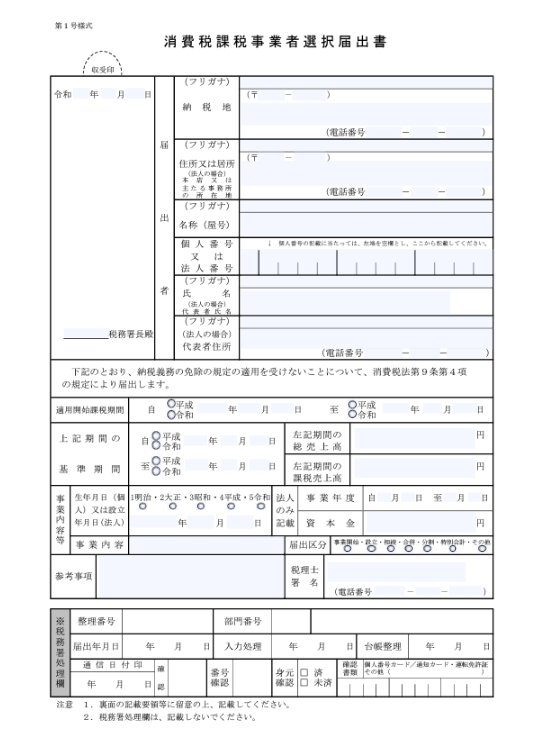

適格請求書発行事業者登録の手続きは、初めに消費税課税事業者選択届出書を提出して課税事業者に登録し、次に適格請求書発行事業者の登録申請書を提出します。

消費税課税事業者選択届出書

適格請求書発行事業者の登録申請書

画像出典:D1-64 適格請求書発行事業者の登録申請手続(国内事業者用)

税務署に直接出向いて手続きを進める方法と、マイナポータルを利用してWEB上で手続きを進める方法があります。どちらの場合も手続きには2~3カ月程度かかります。

適格請求書発行事業者と免税事業者の違いによる建設業への影響

インボイス制度が建設業者に与える影響が大きい理由は、適格請求書発行事業者と免税事業者では、仕入税額控除と免税事業者へ発注する際のコストが変わるからです。

取引先が適格請求書を発行できないと仕入税額控除を受けられない

適格請求書は、課税業者としての登録番号が記入された請求書であるため、適格請求書発行事業者でなければ発行できません。そして、仕入税額控除を受ける為には、適格請求書が求められるため、免税事業のままであると仕入税額控除は受けられません。

その為、取引先が適格請求書を求めている場合、発注を受けるためには適格請求書発行業者に登録し、課税事業者として適格請求書を取引先に提出する必要があります。

免税事業者への発注は手間が増える

発注する取引先が免税事業者である場合、課税業者の適格請求書と免税業者の請求書は、個別に処理した上で管理しなくてはならず、経理業務上の手間が増えます。

免税事業者への発注は手間とコストが増える

適格請求書であれば仕入税額控除を受けられますが、免税業者の請求書であると仕入税額控除を受けられません。その結果、発注側が仕入分の消費税額を負担することになってしまいます。

例えば、工務店が戸建て住宅の新築を請け負って、免税業者である大工や左官職人に工事を発注した場合には、工務店側の負担が大きくなってしまいます。一方、大工や左官職人が免税業者であり続けた場合には、適格請求書を求める事業者からの発注を受けられなくなってしまいます。

発注側建設業者の注意点

発注側の建設業者にとって、税負担や経理業務の複雑さを生む免税業者より、適格請求書を提出できる適格請求書発行事業者の方が、理想的な取引先です。

ただ、受注側である免税事業者と発注側である課税業者には、同じ建設業者であっても様々な面に関して格差があります。特に交渉力に関しては大きな違いがあるため、取引条件が一方的になる可能性も否めません。

そのような場合には下請法や、建設業法、独占禁止法などに触れてしまう恐れがあり注意が必要です。

受注側建設業者のインボイス注意点

家族経営や個人の事業者にとって、最も避けなくてはならないことは、発注を受けられなくなることです。その為、適格請求書発行事業者への手続きを進めておくことが大切です。手続きには数か月を要する為、受注を受ける先が適格請求書を求めている場合には、早めに手続きを進める必要があります。

適格請求書発行事業者は消費税の納付義務が発生することに加え、仕入れが少ない業種の場合は、控除される消費税額が少なく、納付額が高額になってしまう可能性は否めません。

ただし、前年度に支払った消費税が、今年度の消費税よりも多かった場合には、還付を受けられます。建築資材の値上がりや設備投資などで通常以上の出費があり、不課税売上の割合が大きくなった場合には、消費税額が減少する為です。

インボイス制度の確認ポイント

発注側、受注側に関わらずインボイス制度で確認すべきポイントを見ていきましょう。

適格請求書発行事業者に登録

仕入税額控除を受ける為には、受注だけではなく、発注側も適格請求書発行事業者に登録している必要があります。

取引先が課税業者であることを確認

仕入税額控除を受ける為には、取引先が課税事業者である必要があります。

経過措置を確認

インボイス制度には6年間の経過措置がとられています。経理業務が複雑になることと、税負担が大きくなる為です。

2023年10月1日~2026年9月30日までの3年間は仕入税額の80%、2026年10月1日~2029年9月30日までの3年間は50%の税額控除を受けられる可能性があります。

ただし、この税額控除を受ける為には適格請求書と、経過措置の適用の旨が記載された会計帳簿が保存されている必要があります。

その為、経理手続き上でインボイスに対応するフローを調えることが大切です。

免税業者のまま建設業事業者として仕事を進めるのか、課税事業者に切り替えるのかという選択肢で悩まれている方もいらっしゃるのではないでしょうか?

例えば、取引先のほとんどは課税事業者ではなく、免税事業者である個人事業主が多い場合には、インボイスをとり入れなくても、今までのように消費税を納税する必要がなく、売上が変わらなければ収入を維持できます。

一方、取引先に課税事業者が多い場合には、取引先との安定した取引が継続でき、消費税額を軽減できる可能性もあります。現時点で適格請求書発行事業者となることは、義務ではありません。その為、取引先の状況と将来的な変化を考え併せた上で、慎重にどちらを選択するかを検討することが大切です。

インボイス制度について迷われている建築業の皆様の参考にしていただければ幸いです。

建設業にWEB運用を導入するミライスタイル

ミライスタイルは建築業界とIT業界の橋渡しをする会社です。建設業に携わる皆様をWEB運用でお手伝いし、二人三脚で共に成長していきたいと願っております。

この数十年、日本は戦後の驚くような躍進と比較すると低迷する日々が続いております。そのような中で、建設業においては苦難の多い戦いを続けられている経営者様が多いのではないでしょうか?

建設業とWEB業界には大きな隔たりがあると感じておられる経営者様も多いことと思いますが、今後の飛躍と自社への新しい活力の為、WEB運用を検討されませんか?

ミライスタイルでは定期的に無料のオンラインセミナーを開催しておりますので、ぜひご活用ください。

関連コラム

- 【2024】建築資材価格高騰の社会的・経済的背景とその影響│今後の動向を把握して建築業界の未来を読む

- 〈リフォーム会社の集客媒体〉チラシ・イベント・SNS・ホームページの効果を徹底比較

- Webサイトは運用の仕方で成果も費用も変わる! 建築会社が目標を達成する為のガイドラインとは?

ミライスタイルは建築業界専門のWEB制作・運用会社です

これからホームページを立ち上げる、リニューアルを検討しているといった場合はぜひ一度ご相談ください。

建築に特化することで業界のニーズに的確に対応し、集客できるホームページをご提供させていただきます。

ミライスタイルでのサイト作成やリニューアルは完成したその日がスタートの日でもあります。建築・建設会社様、工務店様の歩みと共にサイト運用を行い、さらなる発展をサポートしてゆきます。

建築業界に特化した「WEB運用」についてのオンラインセミナーを定期的に開催しております。無料でご参加いただけますので是非ご利用ください。

全国からお申込みいただけるWEB個別診断もございますので、まずはお気軽にお問い合わせください。

株式会社ミライスタイル

https://mirai-style.net/

〒300-2417茨城県つくばみらい市富士見が丘2-14-5

tel:029-734-1307

fax:029-734-1308